こんにちは。Misocaマーケティングチームの多川(たがわ)です。

私は昨年(2013年)の11月にスタンドファームにジョインしましたが、その前の2年間は「まほし」という屋号で、デザイナーの妻と二人でフリーランスとして受託のウェブ制作(いわゆるホームページ制作)の仕事をしていました。

フリーランスの前は、5年ほどウェブ制作会社でマークアップエンジニア、ディレクターとして仕事をしていました。

今回は私の「まほし」時代の提案書を(少し恥ずかしいですが)公開してみたいと思います!

この提案書がそのまま他の案件に流用することは難しいと思いますが、どなたかの提案書作成のご参考になれば幸いです。

この記事の最後で提案書のPDFと元データのPowerPointがダウンロードできるようなっていますので、ぜひ最後まで読んでいただければと思います。

とその前に、

請求書や見積書の作成にお困りの方は、請求書サービス「Misoca」を使うとより便利ですよ!レイアウト崩れや記入漏れの心配無用です!

[adrotate group=”7″]

提案書の概要

今回公開する提案書は小さなクリニックのウェブサイトリニューアルの案件で、初回の打ち合わせでヒアリングした内容を踏まえて提案書にまとめたものです。

(お客様を特定できないように少し手を加えています。)

ウェブサイトのページ数は「約11ページ」、CMSにWordPressを導入予定で予算は「20〜25万円」くらい、提案書自体は6ページの構成になっていて、別紙で見積書を付けて、二回目の打ち合わせに臨みました。

以下では提案書の内容をページ毎にご紹介しつつ、提案書を作る際に気をつけたポイントをご説明します。

提案書の内容

1ページ目:表紙

1ページ目は表紙です。

提案を受ける人は「複数の会社」から「複数の提案」を受けている場合がありますので、他の提案書と区別できるよう「何の提案なのか」「提案者は誰なのか」「提案した日付」は必ず書いておくようにしましょう。

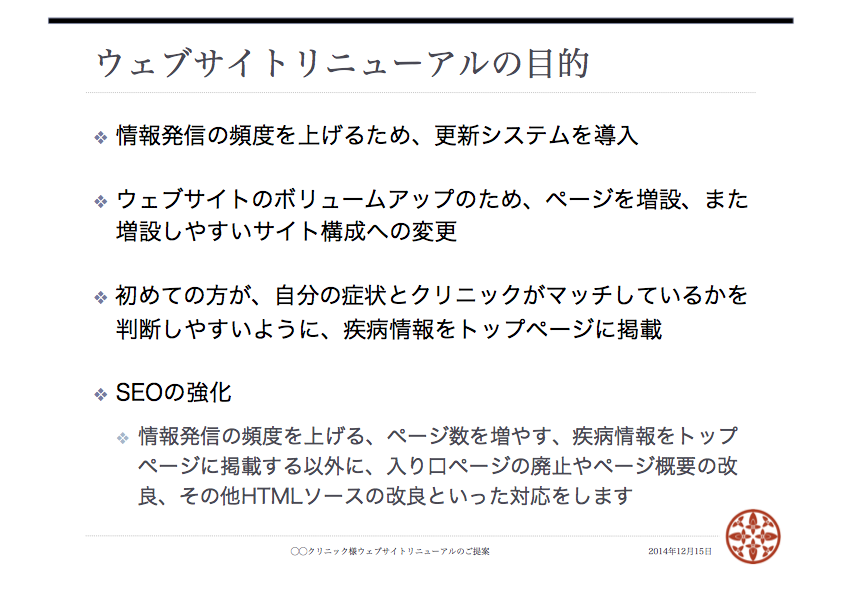

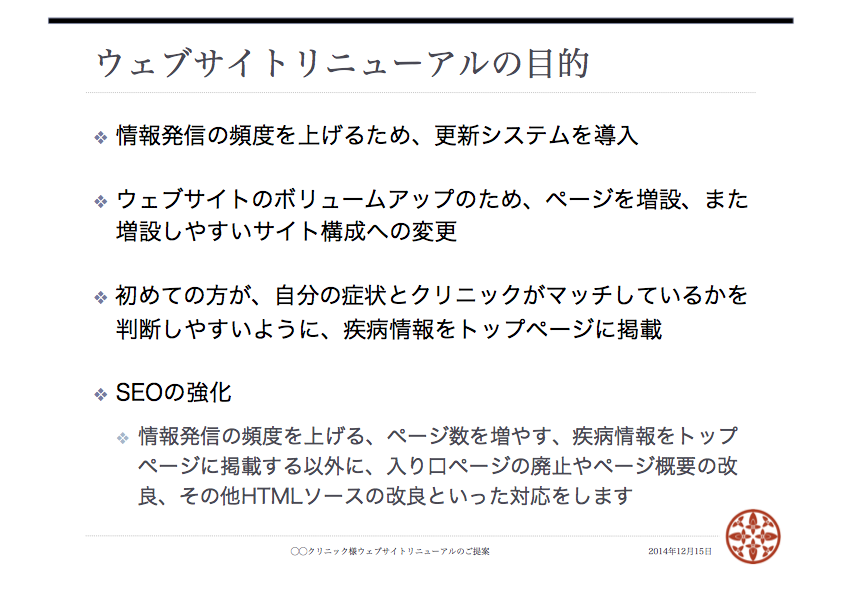

2ページ名:ホームページリニューアルの目的

2ページ目では今回のウェブサイトリニューアルの目的を簡単に説明します。

SEOを気にされているお客様でしたので、入り口ページ(ドアページ)を廃止したり、テーブルコーディングからHTML+CSSのコーディングにすることで検索エンジンに優しい作りにすることをご提案しています。

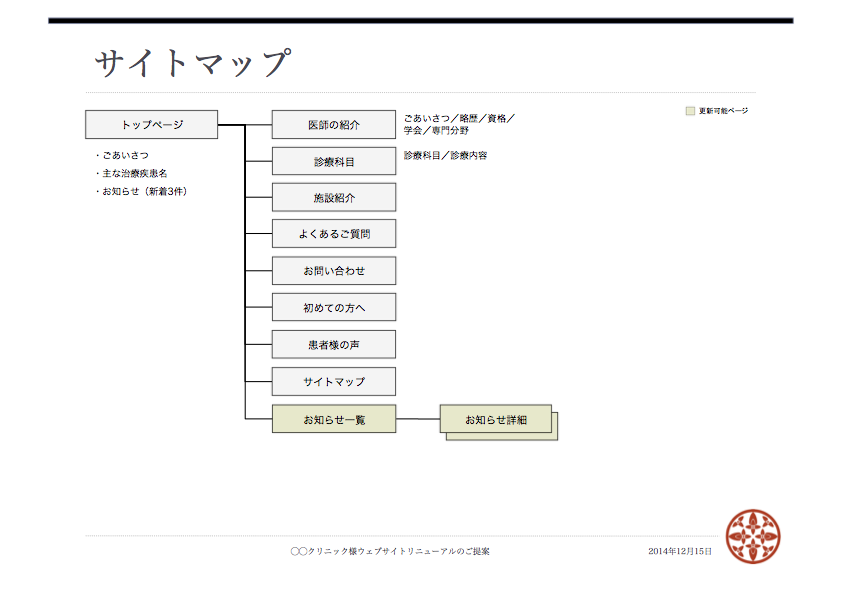

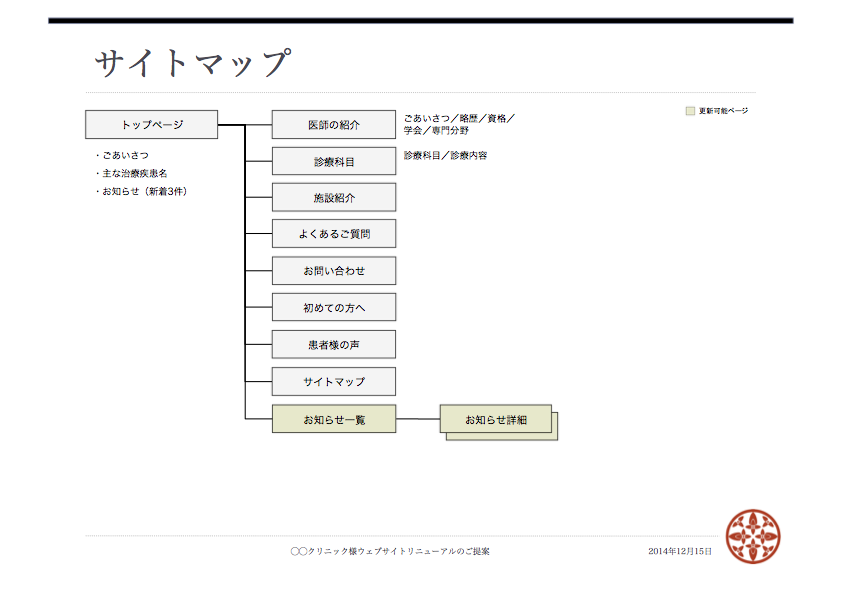

3ページ目:サイトマップ

3ページ目ではリニューアル後のサイトマップをご提案しています。ここでリニューアル後のウェブサイトの全体像をイメージしてもらいます。

この時点ではまだ各ページの詳細は詰めていない状態ですが、先に全体像をイメージしてもらうことで「こういったページが欲しい」「こういった情報を掲載したい」といったご要望を引き出すようにしています。

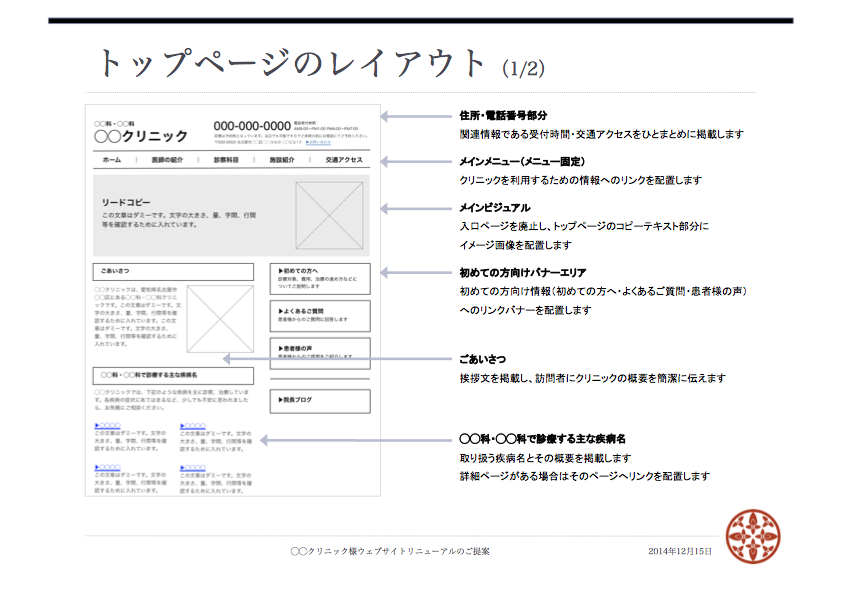

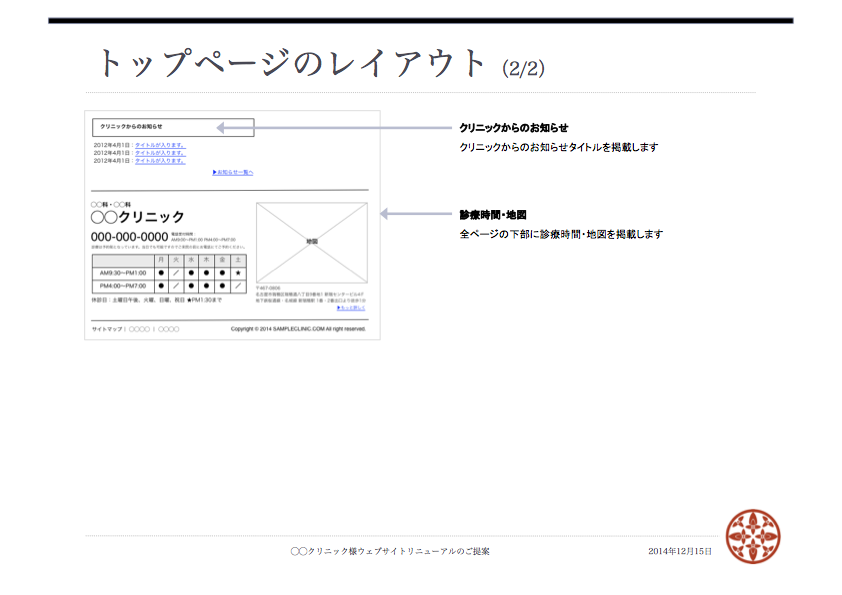

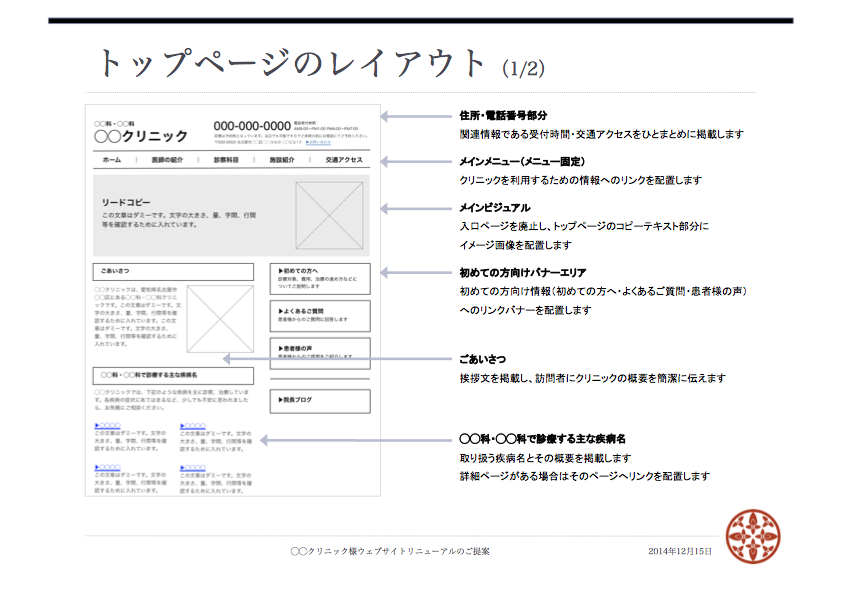

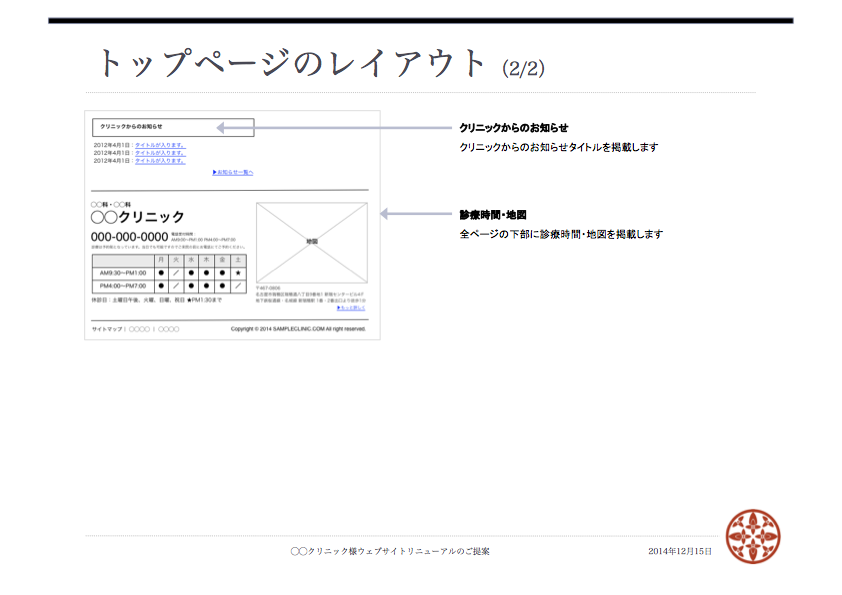

4〜5ページ目:ワイヤーフレーム

4〜5ページ目ではワイヤーフレームに簡単な説明をつけています。

初回の提案時にワイヤーフレームを作るのは賛否が分かれるところだと思いますが、あったほうがイメージが伝わりやすいかと思い、今回の提案書ではワイヤーフレームをつけました。

ちなみに、ワイヤーフレームはOmniGraffleで作っています。

説明が少々細くなっていますが、あとで先方のご担当者が資料を見ただけである程度の内容がわかるように詳しく説明をしています。

この提案書とは別に用意したもの

- トップページのワイヤーフレーム

- 見積書(概算)

- 参考サイト

参考サイトについて

参考サイトは事前にいくつかピックアップをしてプリントアウトして打ち合わせ時に持って行ったり、スクリーンショット画像をiPadに保存しておいてiPadで見てもらったりしていました。

この提案時に用意しなかったもの

- ページデザイン

- 下層ページのワイヤーフレーム

- コンテンツリスト

ページデザインについて

ページデザインはまだ不確定な要素が多いため、この時点では提案をしません。(といいますか、何も確定していないのでデザインを作ることはできないと思います。)

代わりに参考サイトをいくつかピックアップして、参考サイトを元に話をしながら、お客様が「どういったデザインのサイトを求めているか」などの要望、要求を引き出すことに専念します。

コンテンツリストについて

ウェブサイトのページ数が多い場合はPowerPoint上で全てのページを網羅したサイトマップを作ることは大変ですので、ExcelやGoogleスプレッドシートなどで全ページを網羅した「コンテンツリスト」という資料を作成する場合があります。

提案書のダウンロード

提案書はPDFとPowerPointで用意しました。ご自由にダウンロードください。

※この提案書の利用によって生じた直接的、また間接的トラブル、損失、損害については、弊社および私個人は一切の責任を負いません。

まとめ

いかがでしょうか?他社の提案書を見る機会は少ないかと思いますので、どなたかのご参考になれば嬉しく思います。

「私はこう思う!」や「ここはもっとこうしたほうがいい!」といったご意見や、「私も提案書を公開してみた!」などありましたら、 @seikyu_misoca までお気軽にご連絡ください。